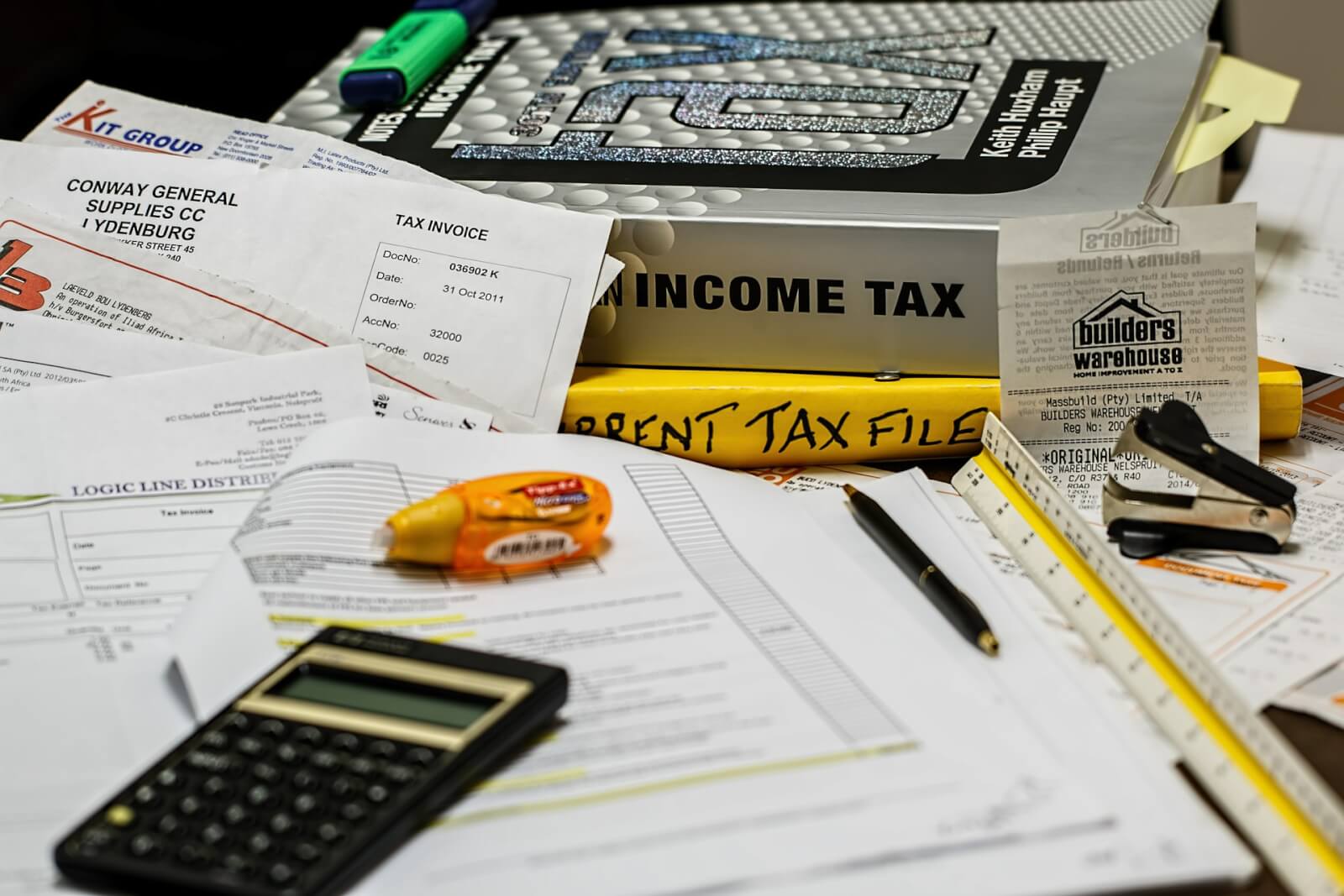

Zbliżające się rozpoczęcie nowego roku podatkowego to dobry moment, by zapoznać się ze stawkami zobowiązań i ulg podatkowych, jakie zaczną obowiązywać już w kwietniu. Choć niektóre, jak kwota wolna od podatku w UK, pozostaną takie same, w budżecie przewidziano sporo zmian, a jedną z grup, które muszą się na nie przygotować, są pracodawcy, ponieważ wzrośnie koszt zatrudnienia pracownika. Jak dokładnie zmienią się koszty dla pracodawców w roku podatkowym 2025/2026?

Składki na ubezpieczenie społeczne (National Insurance Contributions, NICs)

Wysokość składek NI płaconych przez pracodawców, czyli secondary Class 1 NICs, wzrośnie z 13.8% w roku podatkowym 2024/25 do 15%. Drugą istotną zmianą jest obniżenie progu, od którego pracodawca musi odprowadzać składki od dochodu pracownika – zostanie obniżony z £9,100 rocznie do £5,000.

Spis treści

Te zmiany przekładają się bezpośrednio na wzrost kosztów zatrudnienia. Pracodawcy nie tylko zapłacą wyższe składki, ale też będą musieli zacząć odprowadzać je w przypadku pracowników o niższych dochodach, których obowiązek ten wcześniej nie obejmował.

Zmiany w Employment Allowance

Przygotowano również zmianę, która może nieco zrekompensować zwiększone wydatki, szczególnie w przypadku mniejszych pracodawców. Chodzi tu o podniesienie możliwej do wykorzystania ulgi w ramach Employment Allowance z £5,000 do £10,500 – to kwota, którą w ciągu roku podatkowego pracodawca może odliczyć od wysokości swojego zobowiązania z tytułu składek Class 1 National Insurance.

Zniesiony zostanie również próg ograniczający możliwość skorzystania z Employment Allowance do pracodawców, których należności z tytułu składek NI w poprzednim roku podatkowym wyniosły £100,000 (lub mniej). Bez tego limitu ulga będzie dostępna dla większej liczby firm.

Płaca minimalna w UK

Od 1 kwietnia zaczną obowiązywać nowe stawki minimalnego wynagrodzenia. Najniższa krajowa w 2025 w UK wyniesie:

- dla osób w wieku 21 lat i więcej: £12.21 (w porównaniu z £11.44 w 2024/25)

- dla osób w wieku od 18 do 20 lat: £10.00 (w porównaniu z £8.60 w 2024/25)

- dla osób poniżej 18 roku życia: £7.55 (w porównaniu z £6.40 w 2024/25)

- dla praktykantów: £7.55 (w porównaniu z £6.40 w 2024/25)

Zmiany w wysokości ustawowych zasiłków dla pracowników

W roku podatkowym 2025/26 wzrosną także stawki świadczeń dla pracowników, w tym:

- Statutory Adoption, Maternity, Paternity, Shared Parental oraz Parental Bereavement Pay: stawka standardowa wzrośnie z £184.03 tygodniowo w roku podatkowym 2024/25 do £187.18 w 2025/26.

- Statutory Sick Pay: stawka standardowa wzrośnie z £116.75 tygodniowo w roku podatkowym 2024/25 do £118.75 w 2025/26.

Ważne! Poza stawkami zasiłków podniesiono także próg dochodowy uprawniający do ich pobierania z £123.00 średnich zarobków tygodniowo do £125.00.

Potrzebujesz pomocy w rozliczeniu podatków firmy?

Jeśli chcesz oddać sprawy podatkowe swojej firmy w ręce profesjonalistów, usługi PolAccount to oferta właśnie dla Ciebie! Z nami zyskujesz wsparcie specjalistów z wieloletnim doświadczeniem, którzy zadbają o to, by wszystkie Twoje zobowiązania były rozliczone prawidłowo, w terminie i w najkorzystniejszy dla Ciebie sposób. Zachęcamy do zapoznania się ze szczegółami naszej oferty oraz kontaktu w przypadku dodatkowych pytań!

Źródła:

- https://commonslibrary.parliament.uk/research-briefings/cbp-10189/

- https://commonslibrary.parliament.uk/research-briefings/cbp-10149/

- https://www.gov.uk/national-minimum-wage-rates

- https://www.gov.uk/government/publications/benefit-and-pension-rates-2025-to-2026/benefit-and-pension-rates-2025-to-2026

PolAccount LTD to biuro księgowe w Londynie z wieloletnim doświadczeniem. Świadczymy kompleksowe usługi zarówno dla firm, jak i dla indywidualnych klientów, zapewniając bezpieczeństwo finansowe i profesjonalną obsługę. U nas znajdziesz również rzetelne informacje, wartościowe wskazówki i porady z obszaru finansów, rachunkowości i prowadzenia działalności. Z PolAccount masz pewność, że Twoje finanse są w najlepszych rękach!